Налоги, это суровая действительность, от нее не отвертишься, приходится честно трудящимся гражданам отстегивать проценты от кровно заработанных. Хорошо, что есть возможность немного сократить размер поборов на вполне законных основаниях – вычеты.

Вычет положен обширной категории работающих – родителям. Он на фиксированную ставку сокращает налоговую базу, поэтому подоходный налог в 13% высчитывают уже с меньшей суммы. Не самая масштабная помощь детям, но и то взять негде.

Кто имеет право на получение

Для возникновения права на вычет, нужно быть легально трудоустроенным, получающим доход от работы внутри страны физическим лицом и относиться к одной из групп родителей или официально заменяющих их лиц.

- С несовершеннолетним ребенком.

- С совершеннолетним до 24 лет, на очном обучении (когда великовозрастное дитятко не состоит в браке).

- С несовершеннолетним ребенком-инвалидом.

Даже после развода за обоими родителями сохраняется право на вычет.

Суммы стандартного налогового вычета на ребенка

В этом году размеры вычетов сохранились, они составляют:

- 1 ребенок – 1400 рублей.

- 2 ребенка – по 1400 рублей.

- 3 ребенка – по 1400 рублей на двух первых и 3000 рублей на следующих.

- Ребенок-инвалид – 3000 рублей.

Максимальный годовой доход, при котором возможен вычет, также остался в 280000 рублей. Он работает по накопительной схеме, вам посчитают не месячную зарплату 12 раз, а каждый месяц будут прибавлять, пока сумма не достигнет предела и вычет потеряет силу.

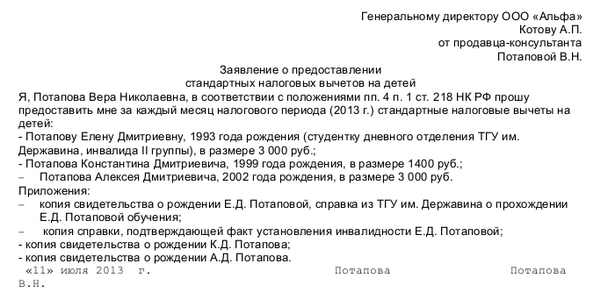

Документы

Вычет оформляется на основании документов, поданных в бухгалтерию работодателя.

- Заявление.

- Подтверждение права: свидетельство о рождении, если ребенок усыновлен, под опекой или на попечительстве, соответствующее документальное обеспечение. Если ребенок имеет инвалидность, медицинская справка. Если совершеннолетний ребенок курсант, студент, а то и аспирант, справка с места учебы.

Особенности оформления

Когда родители, находящиеся в разводе, оба желают оформить вычет, от проживающего с чадом отдельно, но обеспечивающего его финансово, дополнительно потребуют документы о выплате алиментов. При их отсутствии можно обойтись распиской от бывшего благоверного, подтверждающей материальную помощь на содержание потомства.

После развода сохраняется право на вычет и за родителями, и за новыми официальными супругами в семье, где ребенок живет.

Гражданскому мужу или жене, даже обеспечивающему детей супруга от предыдущего брака, вычет не обломится.

Вычет вступает в силу по факту наступления условий получения, но работодатель правомочен предоставлять его после подачи заявления и документов. Чтобы вернуть недополученные деньги, придется обращаться к местным налоговикам.

При определенных условиях возможно получение двойного вычета.

- Официальный родитель-одиночка: отец в документах значится номинально, второй родитель мертв или признан пропавшим без вести (при заключении брака право на вычет аннулируется).

- Добровольный отказ одного из родителей в пользу супруга.

Когда человек трудится в нескольких местах, вычет оформят на выбор в одной организации. Когда есть условия для получения нескольких вычетов, оформляется самый крупный.

Ежемесячный вычет в размере 3000 рублей

На этот стандартный вычет претендуют работники нескольких категорий.

- С несовершеннолетними детьми-инвалидами и детьми-инвалидами I и II группы до 24 лет, обучающимися очно.

- С несовершеннолетним третьим и последующим ребенком или совершеннолетним на очной форме обучения.

- Льготники: чернобыльцы и другие, пострадавшие от ядерного оружия, инвалиды ВОВ, бывшие военные, ставшие на службе инвалидами.

Условия получения вычета, как и на детей: официальное трудоустройство в стране, НДФЛ 13%. Но в отличие от родителей, льготники получают его независимо от величины годового дохода, на основании заявления работодателю и доказательной базы соответственно своей категории.

В размере 500 рублей

Вычет этого вида положен работникам, относящимся к одной из групп льготников.

Вычет этого вида положен работникам, относящимся к одной из групп льготников.

- Участники ВОВ.

- Герои СССР и России, орденоносцы ордена Славы (всех степеней).

- Инвалиды (детства, I и II групп).

- Пострадавшие от облучения при авариях на ядерных объектах.

- Доноры костного мозга.

- Воины-интернационалисты бывшего Союза.

- Вдовы, вдовцы и родители военных бывшего Союза и России, чья смерть непосредственно или косвенно связана со службой.

Условия получения вычета, как и других стандартных, к заявлению прикладываются документы о принадлежности к льготникам.

Пример

Наглядные данные усваиваются лучше, поэтому дополним теорию примерами.

| Условия получения | Сумма вычета | Зарплата | Расчет вычета (итог на руки) | Разница с вычетом и без |

| 1 несовершеннолетний ребенок или очно учащийся до 24 лет | 1400 | 20000 | 20000 — 1400 = 18600 * 13% = 2418

20000 — 2418 = 17582 рубля |

20000 * 13% = 2600

20000 — 2600 = 17400 17582 — 17400 = 182 рубля |

| 2 несовершеннолетних или очно учащихся до 24 лет | по 1400 | 20000 — (1400 * 2) = 17200 * 13% = 2236

20000 — 2236 = 17764 рубля |

_

_ 17764 — 17400 = 364 рубля |

|

| 3 несовершеннолетних или очно учащихся до 24 лет или льготник | 3000 | 20000 — 3000 = 17000 * 13% = 2210

20000 — 2210 = 17790 рублей |

_

_ 17790 — 17400 = 390 рублей |

|

| Льготник | 500 | 20000 — 500 = 19500 * 13% = 2535

20000 — 2535 = 17465 рублей |

_

_ 17465 — 17400 = 65 рублей |

Суммы конечно смехотворные, но и на том спасибо, тем более заявление пишется один раз.

Видеоконсультация специалиста по стандартным налоговым вычетам:

К сожалению, в статье есть неточность в разделе «Суммы стандартного налогового вычета на ребенка». дало в том, что вычет в размере 14оо руб. предусмотрен как на одного, так и на двоих детей. и лишь при наличие еще третьего ребенка подразумевает вычет в 3000 рублей в общей сложности от дохода до уплаты НДС и при этом, чтобы он не превышал 280 тыс. рублей в год. А по статье получается, что и за первого, и за второго по 1,4 тыс. руб, а за третьего еще 3 тыс., но это не так.